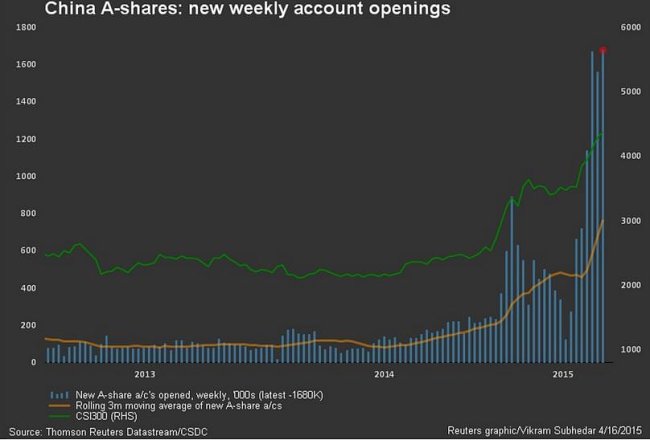

Před dvěma měsíci začaly světová média zaplavovat neuvěřitelné zprávy o čínském akciovém trhu. Růst čínských indexů způsobil šílenství – nejtypičtějším typem investora údajně byla žena v domácnosti ve středním věku, která „investovala“ domácí úspory do čínských akcií, zatímco její manžel pracoval. Další vysoce aktivní skupinou „investorů“ byli středoškoláci – v hojných počtech údajně začali opouštět střední školy a vydali se cestou „profesionálních“ obchodníků s akciemi. V týdnu před 12. 6., když došlo ke kulminaci šílenství, bylo otevřeno 1.4 milionu nových účtů a dvě třetiny z nových obchodníků neměly ukončenou ani střední školu.

Počet otevřených obchodních účtů za týden (vlevo) a index Shanghai Composite (vpravo). Růst počtu nových účtů pokračoval podobným tempem i v květnu a první polovině června.

V průběhu týdne před 12. 6. vybraly fondy z rozvíjejících se akciových trhů rekordní množství kapitálu (9,2 mld. USD), přičemž tři čtvrtiny pocházely z Číny. Není se čemu divit, ceny čínských akcií dosahovaly závratných výšek. Čínské akcie ale nadále rostly – důvodem musela být vysoká poptávka ze strany individuálních investorů. Údajně až 85 % transakcí na čínských akciových trzích je doteď vykonáno drobnými investory. Je jasné, že většina těchto lidí neví o fungování finančních trhů a „bublinách“ prakticky nic. Toto procento by znělo děsivě vysoké i na západních trzích, přičemž v západních státech je úroveň vědomostí o akciových trzích mnohem vyšší. Exponenciální růst ceny, enormní poptávka individuálních investorů a vybírání peněz velkými hráči jsou typickými znaky poslední fáze bubliny.

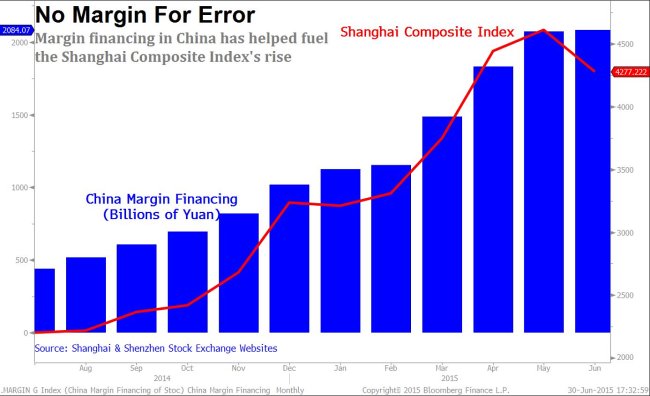

Ve velkém vzrostlo též obchodování na páku – rizikové kupování akcií na půjčený kapitál. Velká část tohoto půjčování byla od neregulovaných subjektů, a proto nikdo nedokáže celkový objem půjčených prostředků přesně odhadnout. Mnoho spekulantů si půjčovalo za úrokové sazby přes 20 %. Tato strategie zvyšuje možné zisky, ale také ztráty – obchodník může ztratit více peněz, než původně vložil. Jednoznačně se ale nejedná o finanční nástroj vhodný pro typ investorů, kteří v posledních měsících ovládli čínský akciový trh.

Nárůst půjčování prostředků na obchodování a růst čínského indexu Shanghai Composite

12. 6. zavřely čínské indexy na maximu a dodnes poklesly o víc než 20 %. Ani po poklesu ale jednoznačně nedosáhly své férové ceny. Shenzhen se aktuálně obchoduje za padesátinásobek svých ročních zisků, což je 2,5 krát více než v případě amerického S&P 500. Čína je navíc rozvíjejícím se trhem a je mnohem rizikovější, než americký trh. Od začátku roku 2015 do 12. 6. byl Shanghai Composite Index nahoře o 60 % a Shenzhen o 120 %. Uvedená fakta byla dobře známa světové veřejnosti a mnoho známých investorů doporučovalo spekulovat na pokles čínských akcií. Jeden z hlavních důvodů, proč se čínské akcie mohly dostat na tak vysoké úrovně, byl právě nedostatek jednoduchých a levných nástrojů, jak spekulovat na pokles.

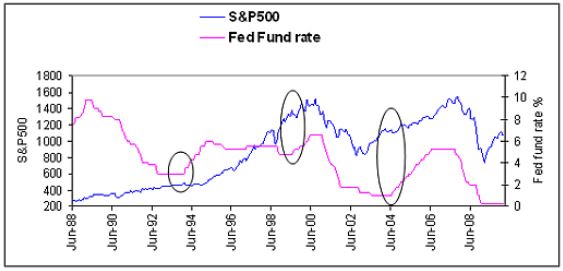

Hlavním důvodem vzniku této kolosální bubliny byl ale bezprecedentní přístup čínské vlády. Když akciový trh naroste do nebezpečné výšky, vlády a centrální banky se snaží tento nárůst zpravidla zastavit. Dochází k zvyšování úrokových sazeb, zvyšování rezervního poměru bank a dalším opatřením pro ochlazení trhů. V čínském případě by bylo obzvlášť logické omezit půjčování peněz nekvalifikovaným lidem na obchodování akcií. Čínské instituce ale od začátku roku dělaly pravý opak. Úrokové míry a rezervní poměr bank byl několikrát snížen, což další růst bubliny jenom podpořilo. Čínská banka neudělala pro omezení půjčování peněz téměř nic. Státem vlastněná média investice do akcií navíc výrazně propagovaly. Takovéto kroky jsou něco jako mlátit rozzuřeného býka po hlavě červenou zástavou.

S&P 500 a základní úroková sazba v USA. FED, podobně jako ostatní centrální banky ve vyspělých zemích, se snaží zvyšovat úrokové sazby, když se akciový trh přehrívá.

A býk se skutečně rozzuřil a díky tomu má dnes čínská vláda nový úkol – za každou cenu se snaží bránit propadu cen akcií z úrovní, na které je sama vyhnala. Od vrcholu 12. 6. do dna 8. 7. se index Shenzhen propadl o 40 % a index Shanghai Composite o 32 %. Tradiční nástroje pro podporu trhu (např. snižování úrokových sazeb) se ukázaly jako neúčinné – byly použity již v období, kdy se mělo přistoupit k opačným opatřením. Progresívní čínští komunisté se ale nenechali zaskočit a ukázali značnou dávku kreativity. Postupně začali zastavovat obchodování s „nejhoršími“ tituly. Soudruzi se drží selského rozumu – co se nemůže obchodovat, to nemůže klesat. Dalším krokem bylo uvolňování podmínek pro obchodování na páku. Novou vymožeností zdejšího socialismu se stala např. legální možnost určit jako kolaterál pro obchodování vlastní dům. O pár dní později byla centrální banka autorizována k financování státní organizace, která bude podporovat obchodování fondů s akciemi na marži.

Ani po těchto opatřeních ale nedošlo k zastavení propadu. Pomohlo až včerejší vyřazení další části akcií, čímž klesl podíl obchodovatelných titulů v indexu Shenzhen pod 50 %. Faktorem byl i zásah proti manažerům veřejně obchodovatelných firem. Těm čínské úřady zakázaly prodávat akcie svých společností. Navíc budou muset zpětně nakoupit všechny akcie, které za posledních 6 měsíců prodali. Jestliže cena akcií spadne o dalších 30 % v průběhu následujících 10 dnů, manažeři budou muset dokoupit další akcie. Odkud na to po propadu akciového trhu vezmou peníze, vláda neuvedla.

Dalším revolučním nápadem čínských komunistů byl zákaz spekulativních prodejů akcií. Spekulanti, kteří se budou snažit snížit ceny akcií na úrovně odpovídající jejích skutečné hodnotě, jsou nepřátelé státu a mají jít za mříže. Za poslední 2 dny vzrostl index Shanghai Composite o 11.2 % a index Shenzhen o 7.9 %. Je to ale překvapivé v prostředí, kde více než polovina akcií není vůbec obchodovatelná, spekulace na prodej akcií jsou zakázány a celá řada subjektů musí akcie nakupovat pod hrozbou vězení?

Aktuální způsob regulace čínského trhu je na míle vzdálený od standardů nutných pro seriózní investování. Červnové rozhodnutí MSCI nezahrnout čínské akcie do svých indexů bylo více než prozíravé. Čínský propad cen akcií není v žádném případě vhodnou příležitostí k nákupu. Drakonické opatření úřadů můžou nějakou dobu zabránit dalšímu propadu. Nic to ale nemění na faktu, že čínské akcie jsou stále fundamentálně nadhodnocené a po omezení regulací poklesnou ke své skutečné hodnotě. Bezprecedentní zásahy svědčí o faktu, že čínský akciový trh je jenom dalším nástrojem autoritativní vlády. Přestože tato opatření cenám akcií krátkodobě pomohly, nemůžeme zapomínat na starý fakt: Vláda dostatečně mocná na to, aby Vám mohla cokoliv garantovat, je také dostatečně mocná na to, aby Vám mohla cokoliv vzít.

Autor je analytikem společnosti Verdi Capital.